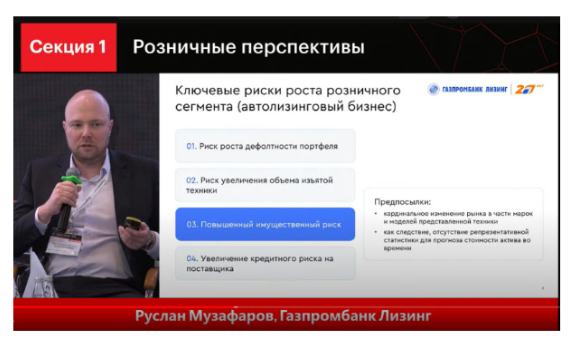

Руслан Музафаров, директор по рискам Газпромбанк Лизинг, в рамках выступления на конференции «Лизинг в России-2023» агентства «Эксперт РА» рассказал о рисках, которые скрываются в росте розничных сегментов. Объем нового бизнеса в рознице за девять месяцев 2023 года вырос на 91% в сравнении с аналогичным периодом прошлого года. Драйвером этого роста по-прежнему выступает автолизинг.

Повышенная дефолтность портфеля лизинговых компаний, увеличение объема изъятой техники, повышенный имущественный риск и увеличение кредитного риска на поставщика – ключевые риски агрессивного роста розничного сегмента. Причиной этих рисков, по мнению Руслана Музафарова, выступает заключение лизинговых сделок в 2023 году с высоким курсом валюты и ключевой ставки.

Нивелировать риски розничного роста можно за счет их хеджирования. «Есть основные инструменты, которые применяет в работе Газпромбанк Лизинг. Это, конечно, лимитирование риска на клиента, использование механизма кросс-дефолта по разным сделкам с одним клиентом, многофакторная система аккредитации и мониторинга поставщиков, прогрессивная система скидок от дилеров на технику, лимитирование риска для неликвидных предметов лизинга и для определенных высокорисковых сегментов клиентов в портфеле, лимитирование риска авансирования поставщиков, а также солидарная ответственность лизингополучателя по обязательствам поставщика. Применяя данные инструменты, лизингодатель сохранит портфель сделок качественным и максимально безопасным от воздействия рыночных факторов», - комментирует г-н Музафаров.

По итогам девяти месяцев 2023 года, по данным РА «Эксперт РА», новый бизнес рынка лизинга вырос на 95% и достиг 2,49 трлн рублей вследствие реализации отложенного спроса, повышения цен и перестройки российской экономики. Лизинговый портфель рынка на 01.10.2023 года показал максимальный за последние годы темп роста: +31% к объёму прошлого года, составив 8,14 трлн рублей.

Источник: РА «Эксперт РА»

5

5